Сервис

для планирования

и работы в команде

Охватите все: задачи и поручения, проекты и команду.

4.6 (1600 голосов)

4.1 (4806 голосов)

В ЛидерТаск только самое

важное для вашей работы - Задачи и поручения

- Календарь и напоминания

- Цели и канбан

- Гибкость и автономность

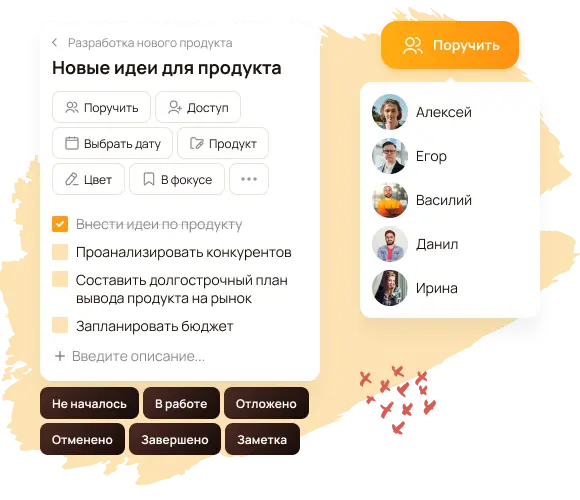

Задачи и поручения

Создавайте задачи в LeaderTask, разделяйте их на подзадачи и тонко настраивайте под себя. Делегируйте задачи сотрудникам и отслеживайте прогресс команды, обмениваясь сообщениями в чате.

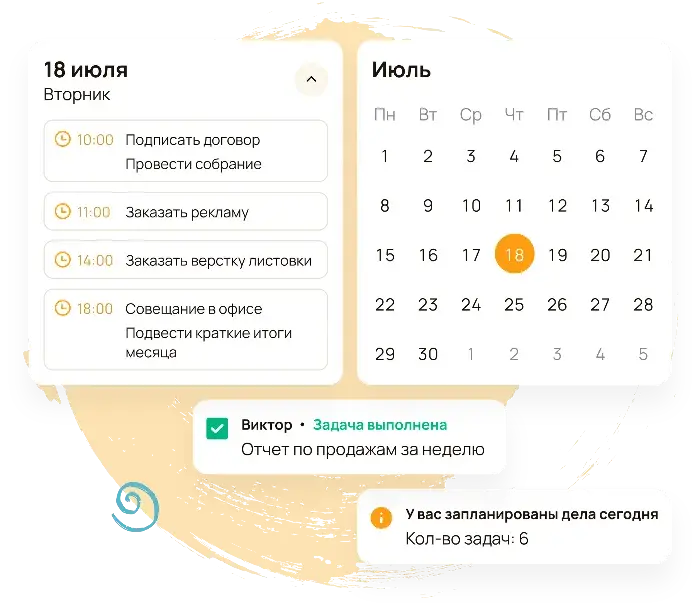

Календарь и напоминания

Переключайтесь между планированием на день, неделю или месяц. ЛидерТаск будет держать вас в курсе всех событий и сообщит о предстоящих встречах и задачах с помощью всплывающих уведомлений.

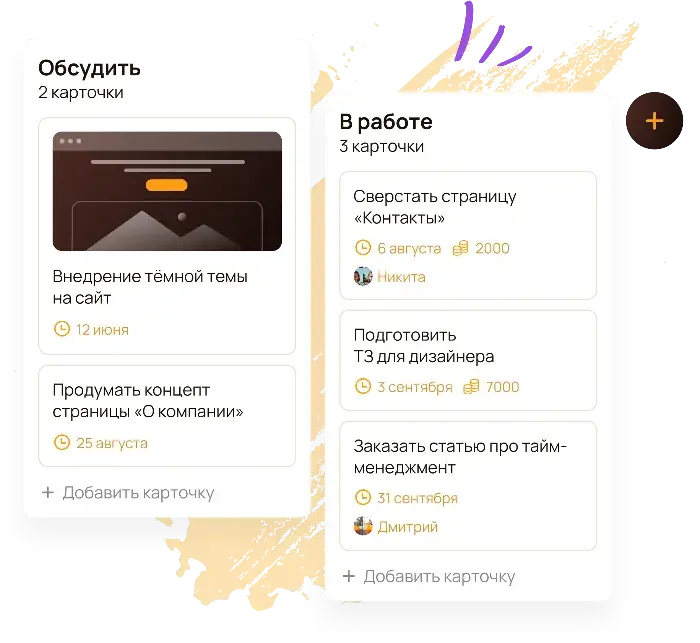

Цели и канбан

Получите полное представление о ваших целях и действиях. Создавайте доски, добавляйте карточки и приоритизируйте задачи — рабочие процессы станут прозрачными и понятными для всей команды.

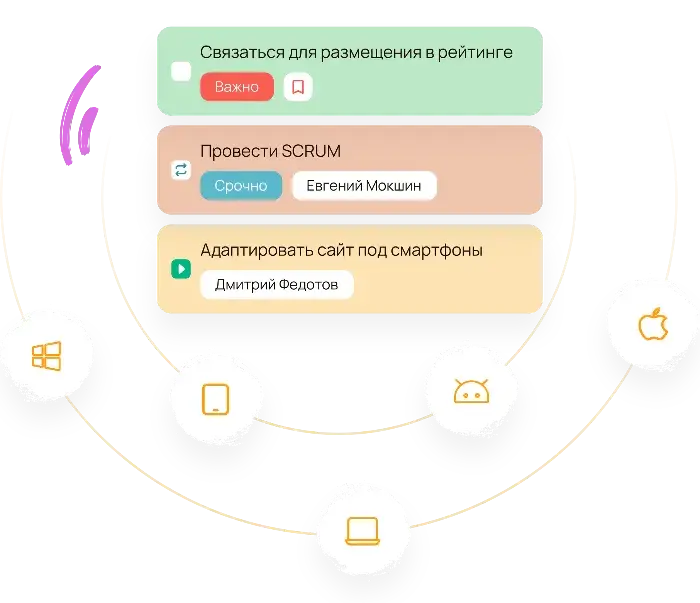

Гибкость и автономность

Продолжайте работу на любом устройстве, даже если у вас нет доступа в Интернет. Приложение запомнит все ваши действия и при появлении сети синхронизирует данные.

- Задачи и поручения

- Календарь и напоминания

- Цели и канбан

- Гибкость и автономность

Задачи и поручения

Создавайте задачи в LeaderTask, разделяйте их на подзадачи и тонко настраивайте под себя. Делегируйте задачи сотрудникам и отслеживайте прогресс команды, обмениваясь сообщениями в чате.

Календарь и напоминания

Переключайтесь между планированием на день, неделю или месяц. ЛидерТаск будет держать вас в курсе всех событий и сообщит о предстоящих встречах и задачах с помощью всплывающих уведомлений.

Цели и канбан

Получите полное представление о ваших целях и действиях. Создавайте доски, добавляйте карточки и приоритизируйте задачи — рабочие процессы станут прозрачными и понятными для всей команды.

Гибкость и автономность

Продолжайте работу на любом устройстве, даже если у вас нет доступа в Интернет. Приложение запомнит все ваши действия и при появлении сети синхронизирует данные.

Тайм-менеджмент

Применяйте на практике мировые системы управления временем и проектами.

Для руководителей отделов

Ускорит выполнение проектов и командных задач.

Для студентов и самозанятых

Избавит от самопринуждения, увеличит производительность.

Для специалистов и менеджеров

Позволит освободить разум и сфокусироваться на задачах.

Для бизнесменов и предпринимателей

Поможет выделить приоритетные цели и сконцентрироваться на них.

Для всех-всех и каждого

Научит как приложить 20% усилий, а получить 80% результата.

Специально под вас

Используйте другие системы управления временем и персоналом или создайте собственную.

Охватите все ваши задачи и команду

Планировщик задач, на который можно положиться

1

Более 12 лет опыта разработки IT решений

3

Без привязки к курсу

доллара

2

Соответствие стандартам безопасности и надежность ISO/IEC 27001:2005

4

Сертифицированы Минцифры России. Номер 2566 от 23.12.2016 в реестре отечественного ПО

Тысячи пользователей и бизнесов уже используют ЛидерТаск

Начните использовать

вашу бесплатную

версию ЛидерТаск!

Начать бесплатно!вашу бесплатную

версию ЛидерТаск!